Pajak merupakan kewajiban penduduk sebagai sumber pendapatan negara untuk membiayai seluruh kepentingan umum seperti infrastruktur, fasilitas pendidikan, kesehatan, dan pelayanan publik lainnya. Setiap penduduk wajib membayar pajak ke negara tanpa membedakan kewarganegaraan.

Kalian mungkin bertanya-tanya berapa besar potongan pajak yang harus dibayarkan selama menjadi penduduk Jepang? Pajak di Jepang dibedakan menjadi pajak nasional dan pajak daerah, serta pajak langsung dan tidak langsung. Setidaknya ada 3 jenis pajak yang harus dibayarkan orang asing di Jepang.

Kamu juga bisa cari tahu tentang jenis potongan yang bisa diambil untuk meringankan beban pajak dalam artikel ini.

Daftar isi:

1. Kategori Pajak yang Berlaku di Jepang

1.1 Pajak Nasional & Daerah

1.2 Pajak Langsung & Tidak Langsung

2. Pajak yang Dibebankan kepada Orang Asing

2.1 Pajak Penduduk

2.2 Pajak Penghasilan

2.3 Pajak Konsumsi

2.4 Pajak Kendaraan

2.5 Pajak Properti

2.6 Pajak Warisan

2.7 Pajak Korporasi

2.8 Pajak Usaha

3. Pengurangan Pajak di Jepang untuk Warga Asing

3.1 Potongan Standar

3.2 Potongan Pajak untuk Tanggungan Keluarga

3.3 Potongan Pajak Luar Negeri

3.4 Furusato Nozei

4. Cara Membayar Pajak di Jepang

Kategori Pajak yang Berlaku di Jepang

Berdasarkan penerimanya, pajak di Jepang dibagi menjadi pajak negara dan pajak daerah. Pembayaran pajak negara akan masuk ke kas negara, misalnya pajak penghasilan. Sementara itu, pajak daerah akan masuk ke kantung pemerintah daerah. Contohnya, pajak residen. Ada juga pajak langsung dan tidak langsung berdasarkan cara pembayarannya. Bagaimana membedakannya?

Pajak Nasional & Daerah

Pajak Nasional 国税

Pajak nasional dibayarkan kepada negara, dan meliputi pajak penghasilan, pajak perusahaan, pajak warisan, pajak hadiah, pajak konsumsi, pajak minuman keras, pajak tembakau, dan pajak kendaraan jenis berat. Kendaraan jenis berat yang dimaksud adalah jenis kendaraan yang dibedakan berdasarkan berat (beratnya melampaui batas tertentu) dan masa usia kendaraan.

Pajak Daerah 地方税

Pajak daerah dibayarkan ke pemerintah daerah setempat, misalnya seperti pajak hunian, pajak properti, dan pajak kendaraan bermotor. Ada pula, jenis pajak utama lain yang harus dibayarkan ke Pemda adalah pajak usaha, pajak konsumsi, dan asuransi kesehatan nasional (国民健康保険/kokumin kenko hoken).

Jenis pajak bisa dibedakan lagi menjadi “pajak dengan tujuan khusus” dan “pajak biasa”. Pajak bertujuan khusus dibebankan sesuai dengan tujuan penggunaan atau disebut juga mokuteki-zei (目的税), misalnya seperti “Pajak usaha” atau pajak penghasilan khusus untuk tujuan rekonstruksi. Pajak ini dipungut untuk tujuan tertentu dan pernggunaanya telah ditentukan sebelumnya. Contoh lainnya, pajak perencanaan kota dan proyek penyesuaian lahan.

Ada lagi jenis pajak lain yang namanya “Pajak biasa” atau futsuu-zei (普通税). Pajak ini dipungut tanpa ada pembagian kategori dan tujuan awal, contohnya pajak hadiah dan pajak kendaraan bermotor.

Referensi: Ministry of Finance, 国税・地方税の内訳

Pajak Langsung & Tidak Langsung

Pajak Langsung (Direct Tax) adalah pajak yang dibayarkan langsung oleh orang yang bersangkutan. Misalnya saja orang yang mendapatkan hadiah wajib melakukan registrasi langsung untuk melunaskan pajak hadiah ke negara, tanpa melalui perantara. Hal yang berlaku sama untuk pajak kependudukan dan kendaraaan.

Sebaliknya, Pajak Tidak Langsung (Indirect Tax) bisa dibayarkan melalui setoran ke perusahaan atau pihak yang berwenang untuk mengurus keperluan pajak. Artinya, pihak penyetor dan pembayar pajak berbeda. Contoh pajak tidak langsung misalnya pajak tembakau atau pajak miras yang pajaknya dibebankan kepada pembeli, namun disetorkan oleh produsen atau pengecer yang berwenang ke negara atau otoritas lokal.

Referensi: National Tax Agency

Artikel Pilihan

Pajak yang Dibebankan kepada Orang Asing

Orang asing yang tinggal di Jepang memiliki kewajiban yang sama dengan warga negara Jepang untuk membayar pajak. Pajak apa saja yang harus dibayarkan orang asing?

Pajak Penduduk

Pajak penduduk atau residen (juminzei/住民) dibayarkan WNA dengan kriteria domisili dan memiliki alamat di Jepang terhitung mulai tanggal 1 Januari. WNA yang mendapatkan penghasilan di Jepang di atas jumlah tertentu, dan tinggal di Jepang minimal selama 1 tahun masuk dikenakan kewajiban ini.

Orang asing tidak perlu membayarkan pajak tinggal apabila masa tinggal belum genap setahun. Alasannya, karena syaratnya adalah jumlah pajak yang harus dibayarkan ditentukan oleh gaji yang diperoleh pada periode 1 Januari sampai 31 Desember pada tahun sebelumnya.

Pajak penduduk adalah pajak yang harus langsung dibayarkan ke pemerintah kota atau prefektur (pajak daerah) karena dana tersebut akan digunakan untuk pendidikan, pengolahan sampah, pencegahan bencana, dll. Pajak penduduk dihitung berdasarkan total pendapatan di tahun sebelumnya, dan disetorkan setiap tahun antara bulan Mei-Juni.

Ada dua cara pembayaran - dipotong secara otomatis dari gaji atau menyetor langsung ke kantor perpajakan setempat. Biasanya, orang yang sudah terikat kontrak kerja dengan perusahaan di Jepang tidak perlu repot untuk menyetor ke kantor pajak karena sudah termasuk dalam potongan gaji.

Ketentuan lain yang harus diketahui mengenai pajak residen:

i. Pajak ini wajib dibayar ke kantor Pemerintahan Daerah jika memiliki alamat di Jepang per tanggal 1 Januari. Anda tetap harus membayar pajak residen, meskipun meninggalkan Jepang pada tanggal 2 Januari.

ii. Apabila seseorang yang melakukan pembayaran pajak residen melalui perusahaan, tarif pajak residen yang belum dibayarkan harus dilunasi melalui proses pembayaran langsung ke kantor pajak, jika memutuskan berhenti bekerja.

Anda bisa juga meminta pihak kantor untuk memotong gaji atau pesangon sebagai tarif pajak residen dan menyerahkannya ke Kantor Pemerintahan Daerah.

iii. Jika Anda tidak bisa membayar pajak residen sampai waktu keluar dari Jepang, Anda harus menunjuk agen pembayaran pajak yang ada di Jepang untuk menggantikan kepengurusan prosedur pembayaran pajak di kantor Pemda, sebelum keluar dari Jepang

Referensi: Ministry of Internal Affairs and Communications

Pajak Penghasilan

Seperti yang sudah dijelaskan sebelumnya, pajak di Jepang dibedakan menjadi 2 jenis, pajak nasional dan pajak daerah. Nah, salah satu contoh pajak nasional di Jepang yaitu pajak penghasilan/PPh (所得税/shotokuzei).

Setiap penduduk Jepang yang bekerja dan mendapatkan pemasukan wajib membayar PPh. Pajak pribadi ini dibebankan sesuai total pendapatan tahunan terhitung mulai 1 Januari - 31 Desember. Pajak penghasilan di Jepang dikenakan bagi masyarakat yang memiliki penghasilan lebih dari 1.030.000 yen/tahun.

Pajak penghasilan dibedakan sesuai status kependudukan di Jepang.

Penduduk permanen: Sumber penghasilan yang berasal dari luar negeri juga termasuk dalam pajak penghasilan.

Penduduk non-permanen:

① Sumber penghasilan yang tidak berasal dari luar negeri

② sumber penghasilan yang berasal dari luar negeri, penghasilan yang didapat di dalam negeri atau uang yang dikirim dari luar negeri juga termasuk kisaran pajak penghasilan.

Bukan penduduk: Pajak penghasilan hanya berasal dari gaji selama bekerja di Jepang

Bagaimana Cara Menghitung Pajak Penghasilan di Jepang?

Persentase pajak penghasilan yang dibebankan sekitar antara 5-45%. Tarif berbanding lurus dengan peningkatan jumlah penghasilan kena pajak tergantung pada jumlah penghasilan tahunan wajib pajak. Adapun persentase pajak yang berlaku sejak tahun 2015 adalah sebagai berikut.

|

Penghasilan kena pajak (dibulatkan ke bilangan terdekat) |

Persentase |

Tarif Pengurangan |

|

Kurang dari ¥1.950.000 |

5% |

¥0 |

|

¥1.950.000 - ¥3.300.000 |

10% |

¥97.500 |

|

¥3.300.000 - ¥6.950.000 |

20% |

¥427.500 |

|

¥6.950.000 - ¥9.000.000 |

23% |

¥636.000 |

|

¥9.000.000 - ¥18.000.000 |

33% |

¥1.536.000 |

|

¥18.000.000 - ¥40.000.000 |

40% |

¥2.796.000 |

|

Lebih dari ¥40.000.000 |

45% |

¥4.796.000 |

Penghasilan kena pajak x Persentase pajak - Pengurangan pajak

Contoh perhitungan:

¥5.000.000 (Pendapatan kena pajak) × 20% (Persentase) - ¥427.500 (Pengurangan) = ¥572.500

Sumber: National Tax Agency

Perhitungan di atas bisa jadi acuan untuk memperkirakan jumlah tagihan yang harus Anda keluarkan. Otoritas pajak akan memberitahukan apabila terdapat kelebihan atau kekurangan jumlah pembayaran pajak yang sudah disetor. Biasanya, perusahaan akan memotong secara otomatis dari gaji bulanan dan kemudian disetorkan kembali ke kantor pajak. Anda akan menerima pengembalian uang jika jumlahnya pajak yang dibayarkan berlebih, dan menerima surat tagihan apabila kurang.

Pengurangan Pajak

Warga negara asing yang tinggal di Jepang berhak mendapatkan keringanan pajak penghasilan yang sama dengan warga negara Jepang dengan kriteria khusus. Deduksi pajak merupakan langkah pemerintah Jepang untuk mengurangi beban masyarakat dengan mempertimbangkan kondisi kelayakan dari pihak pembayar pajak (wajib pajak).

Sebagai contoh, dua orang yang dengan pendapatan tahunan sama, tentunya memiliki jumlah pengeluaran yang berbeda apabila punya tanggungan keluarga. Maka dari itu pemerintah Jepang memberlakukan “pembebasan pajak untuk tanggungan” (扶養控除) agar masyarakat masih bisa membayar pajak tanpa melewati batas standar hidup minimum.

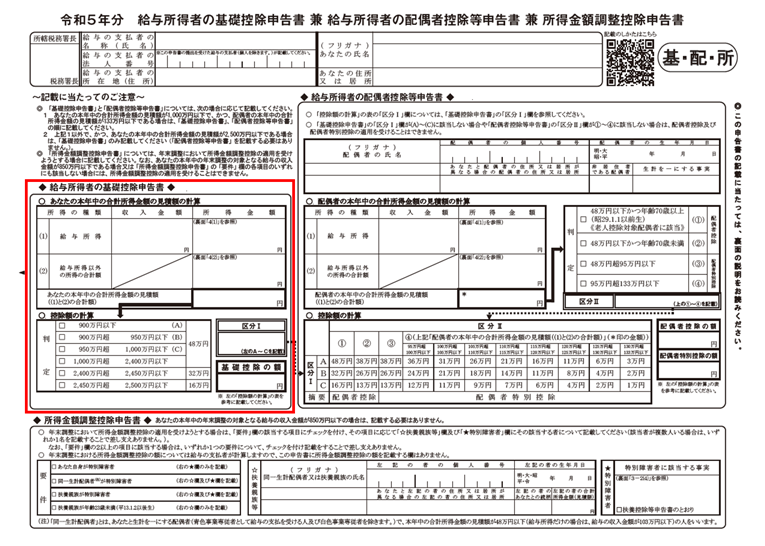

Penyesuaian Pajak di Akhir Tahun (年末調整)

Seluruh tenaga kerja di Jepang wajib membayar pajak setiap bulan berdasarkan jumlah penghasilan. Anda bisa mendapatkan pengembalian pajak untuk pajak penghasilan dan pajak penduduk, apabila ada bagian yang dikurangi setelah menyelesaikan prosedur penyesuaian pajak di akhir tahun atau dinamakan Nenmatsu Chousei 年末調整. Badan Pajak Nasional akan menerbitkan dokumen terkait deklarasi penyesuaian pajak akhir tahun (surat keterangan pajak).

Orang yang menerima gaji biasanya tidak perlu melakukan Pengembalian Pajak Penghasilan karena ada Pemotongan Pajak dan dihitung berdasarkan penyesuaian pajak akhir tahun.

Bagaimana mengurus prosedur pengembalian pajak? Bagi Anda yang bekerja di perusahaan Jepang, tenang saja karena biasanya perusahaan yang akan mengurus pajak di akhir tahun karena cukup merepotkan jika membiarkan karyawan mengurus sendiri, apalagi pajak dengan jumlah yang besar prosesnya mungkin akan memakan waktu. Sehingga perusahaan akan memotong sejumlah pendapatan bulanan karyawan dan disetor ke kantor pajak, lalu melakukan penyesuaian pada akhir tahun untuk menentukan jumlah yang sebenarnya.

Pengembalian & Pembayaran Pajak (確定申告)

Anda bisa mendapat keringanan berupa pengurangan jumlah pajak apabila mengurus administrasi kakutei shinkoku (確定申告) di kantor pajak. Kakutei Shinkoku adalah proses pengajuan laporan pajak tahunan mengenai penghasilan dan menghitung pajak yang terutang. Tidak hanya pengurangan pajak, orang yang penghasilannya melebihi ambang batas tertentu juga wajib melaporkan keuangan dan perubahan penghasilan ke dinas pajak melalui proses SPT Final (Kakutei Shinkoku) ini.

Panduan dan batasan jumlah penghasilan untuk melaporkan pajak adalah:

Penghasilan lain dari pekerjaan tetap: melebihi 20 juta yen/tahun

Penghasilan dari wirausaha atau pekerjaan lepas: wajib dilaporkan tanpa memperhatikan batasan jumlah penghasilan. Laporkan apabila Anda bekerja di dua tempat karena penyesuaian pajak akhir tahun hanya bisa dilakukan di 1 lokasi.

Penghasilan sampingan (investasi, sewa properti, freelance): melebihi 200 ribu yen/tahun

Penjualan aset: Ambang batasan bervariasi tergantung keuntungan dan jenis aset

Surat laporan pajak juga berlaku ketika ingin melaporkan sendiri ke kantor pajak mengenai penambahan tanggungan keluarga, penghasilan tambahan, kredit rumah, atau saat membayar biaya medis dengan jumlah besar.

Jumlah pengurangan pajak tergantung pada jumlah orang yang didaftarkan sebagai tanggungan. Semakin banyak jumlah tanggungan, semakin sedikit pajak yang harus dibayarkan. Tidak ada batasan jumlah minimal atau maksimal. Namun, jika tidak menyatakan jumlah tanggungan, maka perusahaan juga tidak akan mengurus pengurangan pajak.

Pelaporan SPT Final bisa dilakukan di kantor pajak kapan saja, asalkan diurus langsung oleh pemohon. Pelaporan pajak bisa dilakukan dengan melengkapi dokumen di bawah ini:

1. Bukti pendapatan selama 1 tahun. Anda bisa melampirkan gensen choushuu sho (源泉徴収票) sebagai bukti sesuai jumlah tahun yang ingin di klaim. Gensen choushuu sho merupakan berkas yang berisi keterangan total gaji selama setahun dan jumlah pajak yang sudah dipotong dari gaji.

2. Zairyu Card

3. Bukti pengiriman ke tanggungan (transfer bank)

4. Surat bukti hubungan keluarga dengan pihak terkirim/tanggungan (KK, akta lahir yang sudah diterjemahkan ke dalam bahasa Jepang)

5. Buku tabungan

6. Formulir registrasi (download di sini atau minta langsung ke kantor pajak)

Saat ini, pengurusan kakutei shinkoku sudah bisa diurus melalui aplikasi e-Tax menggunakan kartu My Number. Tapi tetap disarankan untuk langsung datang berkonsultasi langsung dengan petugas pajak bagi Anda yang baru pertama kali mengurus prosedur perpajakan. Anda bisa menerima pengurangan pajak biasanya 1-2 bulan setelah menyelesaikan semua prosedur.

Perbedaan Kakutei Shinkoku dan Nenmatsu Chousei

Masih bingung dengan Kakutei Shinkoku dan Nenmatsu Chousei? Meskipun keduanya punya tujuan yang sama yaitu pengurusan perubahan jumlah pajak, Nenmatsu Chousei dan Kakutei Shinkoku sedikit memiliki perbedaan. Penyesuaian akhir tahun adalah prosedur yang dilakukan perusahaan untuk mengurus kelebihan dan kekurangan pajak penghasilan karyawan setiap akhir tahun. Sedangkan, Kakutei Shinkoku adalah pengurusan di kantor perpajakan yang prosedur dan perhitungannya dilakukan secara mandiri untuk menentukan sendiri seluruh perubahan jumlah perubahan pajak penghasilan yang diterima. Kakutei Shinkoku biasanya dikerjakan oleh pelaku bisnis wiraswasta dan freelancer, atau ketika ada penambahan perubahan penghasilan dalam 1 tahun.

Pajak Konsumsi

Tarif standar pajak konsumsi (消費税/shouhizei) atau PPN di Jepang dikenakan 10% untuk pembelian barang atau ketika menerima layanan saat makan di restoran (jasa). Kenaikan tarif PPN menjadi 10% diberlakukan sejak 1 Oktober tahun 2019 silam.

Beda halnya jika Anda membeli bahan makanan di supermarket (kecuali minuman beralkohol), makanan take-out, dan langganan koran sebagai pengecualian. Tarif yang berlaku adalah tarif sederhana sebesar 8% atau disebut keigen zeiritsu (軽減税率).

Referensi: Ministry of Finance, National Tax Agency

Pajak Kendaraan

Di Jepang, pajak kendaraan punya beberapa jenis pajak. Ada yang namanya pajak kendaraan bermotor roda empat (jidousha-zei) dan pajak kendaraan jenis ringan (keijidousha-zei). Pajak kendaraan bermotor mencakup bermacam jenis kendaraan, kapasitas mesin, dan usia kendaraan, baik mobil pribadi atau komersial.

|

Berat |

2 Tahun untuk Penggunaan Pribadi |

||||

|

Deduksi Pajak Berlaku |

Deduksi Pajak Tidak Berlaku |

||||

|

Pajak |

Kendaraan Eco |

Di Luar Kendaraan Eco |

|||

|

Di luar kolom sebelah kanan |

Melebihi 13 Tahun |

Melebihi 18 Tahun |

|||

|

<0,5 ton |

¥0 |

¥5.000 |

¥8.200 |

¥11.400 |

¥12.600 |

|

~1 ton |

¥0 |

¥10.000 |

¥16.400 |

¥22.800 |

¥25.200 |

|

~1,5 ton |

¥0 |

¥15.000 |

¥24.600 |

¥34.200 |

¥37.800 |

|

~2 ton |

¥0 |

¥20.000 |

¥32.800 |

¥45.600 |

¥50.400 |

|

~2,5 ton |

¥0 |

¥25.000 |

¥41.000 |

¥57.000 |

¥63.000 |

|

~3 ton |

¥0 |

¥30.000 |

¥49.200 |

¥68.400 |

¥75.600 |

Tarif mobil pribadi umumnya berkisar 29.500 yen sampai 111.000 yen per tahun. Sementara, tarif pajak kendaraan komersial lebih bervariasi tergantung ukuran dan jenis kendaraan.

Ada juga yang namanya kendaraan jenis ringan (軽自動車/keijidousha) dengan kapasitas mesin hingga 660 cc saja. Tarif pajaknya lebih murah dengan kisaran 10.800 yen/tahun.

Tarif pajak dan cara pembayaran pajak kendaraan tercantum pada dokumen tertulis yang nantinya dikirim oleh pemerintah provinsi. Pajak kendaraan membantu mendanai infrastruktur jalan dan layanan publik terkait transportasi dan mendorong penggunaan kendaraan ramah lingkungan.

Pada saat membeli kendaraan di Jepang, Anda juga akan dikenakan pajak pendaftaran (登録税/tourokuzei) saat pertama kali melakukan registrasi kendaraan. Tidak hanya itu, kendaraan beremisi karbon yang tinggi juga dikenakan pajak lingkungan (環境税/kankyouzei), dan pajak jalan saat menggunakan jalan tol (termasuk dalam biaya tol).

Selain pajak, pemilik kendaraan juga harus membayar biaya pengujian dan pemeriksaan rutin untuk memastikan kondisi kendaraan, demi memenuhi standar keselamatan, serta membatasi emisi yang ditetapkan. Hmm… ternyata banyak juga ya pengeluarannya!

Sumber: Kementerian Perhubungan Jepang (MLIT)

Pajak Properti

Sebagaimana namanya, pajak properti diterapkan untuk kepemilikan tanah dan bangunan. Selain itu, warisan dan hadiah (termasuk pemindahan kekayaan) juga akan dikenai pajak. Sistem pajak Jepang terus mengalami perubahan untuk mendukung kebijakan ekonomi dan keuangan negara.

Pajak Warisan

Dalam bahasa Jepang disebut souzoku-zei (相続税). Pajak ini dikenakan atas properti yang diperoleh melalui warisan dari orang yang telah meninggal dan harus diberikan tanpa memandang kewarganegaraan. Pajak warisan masuk dalam kategori pajak nasional langsung.

Jenis pajak warisan dibedakan tergantung alamat pewaris dan lokasi warisan berada.Berikut adalah contoh perpajakan dalam kasus kematian orang asing di Jepang.

- Alamat almarhum dan ahli waris berada di Jepang

- Alamat almarhum berada di Jepang dan pewaris di luar Jepang

- Alamat almarhum di luar negeri, dan pewaris berada di Jepang

- Alamat almarhum dan pewaris berada di luar negeri

Pajak yang harus dibayarkan atau dilaporkan dalam waktu 10 bulan sejak hari pertama kematian. Batas waktu untuk membayar dan melaporkan adalah sama, terlepas dari apakah orang yang meninggal adalah warga negara asing atau warga negara Jepang.

Pajak Korporasi

Pajak Korporasi (法人税/houjinzei) atau Pajak Badan merupakan pajak langsung yang dikenakan atas penghasilan atau modal perusahaan atau organisasi serupa. Pajak ini dikenakan kepada badan yang menjalankan bisnis dan menghasilkan keuntungan, termasuk orang asing. Perusahaan bisa berupa perusahaan biasa (perusahaan dengan saham gabungan dan perseroan terbatas) dan koperasi.

Metode pembayaran pajak korporasi dilakukan dengan cara klaim, di mana pihak pembayar menghitung jumlah pajak dan membuat faktur pajak dan melaporkan ke dinas pajak. Perhitungan periode pelunasan pajak dilakukan dalam 2 bulan sejak 1 hari setelah menyelesaikan laporan keuangan tahunan (tutup buku). Jika perusahaan tidak melaporkan atau melewati batas waktu, maka perusahaan akan dikenakan pajak tambahan sebagai sanksi.

Pajak Usaha

Pajak usaha (事業税/jigyouzei) dikenakan pada bisnis yang dioperasikan oleh perorangan yang ditentukan oleh hukum pajak setempat (jenis bisnis legal). Semua jenis perusahaan, baik perusahaan kecil maupun besar yang beroperasi di Jepang, akan dikenakan pajak ini. Pajak ini juga berlaku untuk bisnis yang dijalankan individu atau usaha pribadi.

Setiap pelaku bisnis wajib untuk membuat laporan keuangan dan menghitung pajak yang terutang untuk diserahkan ke kantor pajak setiap tahun. Tarif pajak bisa bervariasi untuk berbagai jenis usaha, misalnya perdagangan, jasa, atau manufaktur. Tarifnya biasanya dikenakan dalam bentuk tarif progresif berdasarkan besar pendapatan.

Pengurangan Pajak untuk Warga Asing

Sekilas mengenai pengurangan pajak sudah dibahas di bagian pajak penghasilan. Orang asing yang tinggal di Jepang dalam jangka waktu panjang berhak menerima 3 jenis pengurangan pajak. Deduksi pajak ini tidak berlaku untuk orang asing yang tidak memiliki alamat di Jepang dan masa tinggal kurang dari 1 tahun.

Potongan Standar (基礎控除)

Gambar: Formulir Pengajuan Potongan Standar diambil dari National Tax Agency

Dalam jenis pengurangan penghasilan (所得控除) ada yang namanya potongan standar (基礎控除/kiso koujo). Potongan standar ini berlaku untuk warga Jepang dan orang asing dengan tingkat pendapatan tertentu. Keringanan dikurangi dari total pendapatan saat mengajukan penyesuaian pajak di akhir tahun atau pengembalian pajak. Jumlah potongan tergantung total pendapatan wajib pajak dengan kategori sebagai berikut.

|

Total Penghasilan Wajib Pajak |

Jumlah Potongan |

|

<24 juta yen |

¥480.000 |

|

24 juta yen - 24,5 juta yen |

¥320.000 |

|

24,5 juta yen - 25 juta yen |

¥160.000 |

|

25 juta yen> |

¥0 |

Hingga tahun 2019, tarif pengurangan standar penduduk Jepang sebesar 380.000 yen, berapa pun total pendapatannya. Kebijakan tersebut berubah per Januari 2020, menjadi 480.000 yen jika total pendapatan sama atau kurang dari 25 juta yen/tahun. Anda perlu menyerahkan Surat Pernyataan Potongan Dasar (基礎控除申告書) ke bagian administrasi kantor agar memenuhi syarat untuk mendapatkan keringanan ini.

Referensi: No.1199 基本控除

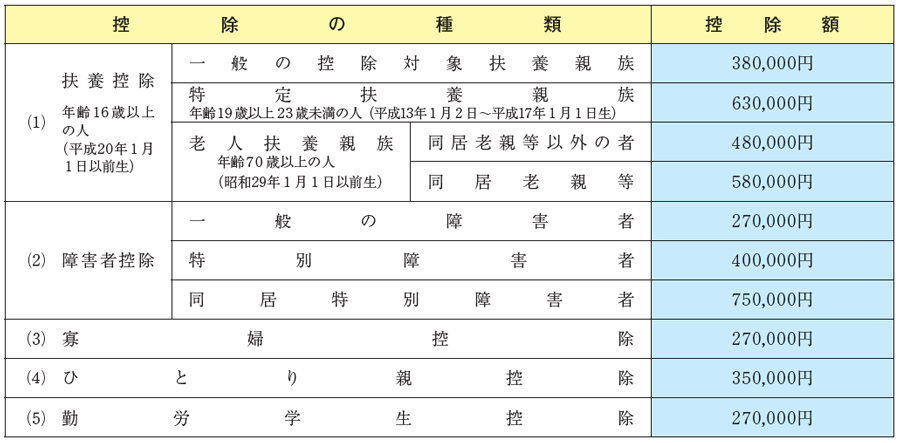

Potongan Pajak untuk Tanggungan Keluarga (扶養控除)

Gambar tabel Pemotongan Pajak untuk Tanggungan diambil dari National Tax Agency

Karyawan perusahaan atau orang yang menafkahi anggota keluarganya bisa mendapatkan pembebasan pajak penghasilan untuk orang yang ditanggung. Keringanan ini juga berlaku untuk orang asing yang menetap di Jepang.

Seperti yang sudah dijelaskan di atas, bahwa pajak penghasilan dikenakan bagi masyarakat yang memiliki penghasilan lebih dari 1.030.000 yen/tahun. Bagi pasangan wajib pajak yang penghasilannya di bawah nominal tersebut, masuk kriteria untuk menerima pengurangan PPh.

Status anggota keluarga harus memenuhi 5 syarat utama di bawah ini.

1. Anggota keluarga selain pasangan (keluarga sedarah atau mertua) atau anak asuh, atau orang lanjut usia yang perawatannya dipercayakan ke pemerintah kota

2. Genap berusia 16 tahun per 31 Desember di tahun tersebut

3. Jumlah pendapatan sebelum dipotong pajak dan lainnya kurang dari 480.000 yen/tahun (atau gaji di bawah 1.030.000 yen/tahun)

4. Tidak menerima penghasilan dari bisnis yang dikelola pembayar pajak

5. Tinggal bersama dengan pembayar pajak

Potongan Pajak Luar Negeri (外国人税控除)

Keringanan ini diperuntukkan untuk orang asing di Jepang yang membayarkan pajak kepada kedua negara, Jepang dan negara asalnya. WNA yang menetap lebih dari 1 tahun membayar sebagian bahkan seluruh jumlah pajak yang berlaku di negara asalnya.

Untuk mencegah terjadinya pembayaran ganda tersebut, pemerintah Jepang memberikan pengurangan pajak dengan catatan negara yang bersangkutan sama-sama menyepakati kebijakan pajak bilateral ini, karena ada juga negara yang menyetujui dengan batasan tertentu dan membatasi ruang lingkup pengaplikasian. Apabila, tidak ada kesepakatan dengan negara yang bersangkutan, pajak terpaksa harus dibayarkan untuk Jepang dan negara asal.

Anda dapat memberikan bukti bahwa telah membayar pajak penghasilan di Jepang, sekembalinya ke negara asal. Jumlah yang sudah dibayarkan di Jepang akan dikurangi dengan jumlah yang harus Anda bayar di negara asal.

Furusato Nozei

Furusato Nozei alias pajak kampung halaman, merupakan program yang dibentuk pemerintah Jepang guna mendorong masyarakat untuk mengalihkan sebagian dari pajak penghasilan mereka ke salah satu daerah, tidak hanya kota asal wajib pajak.

Meskipun bukan pengurangan pajak dalam arti yang sebenarnya, pemotongan pajak diberikan kepada wajib pajak yang punya pendapatan di Jepang untuk “berdonasi” ke pemda yang ingin mereka dukung dengan membeli produk yang ditawarkan setiap kota. Kebijakan ini bertujuan untuk mengalirkan dana ke wilayah desa atau kota kecil, tidak hanya terfokus di kota besar seperti Tokyo atau Osaka.

Produk-produk tersebut disamakan dengan besaran pajak dan bernilai lebih tinggi dari harga aslinya, namun dengan membeli produk yang ditawarkan masing-masing kota, mendorong masyarakat untuk memberikan kontribusi untuk pembangunan di daerah.

Batasan donasi tergantung dari jumlah penghasilan. Sebelum berdonasi, Anda bisa melakukan simulasi terlebih dahulu untuk memastikan batasan potongan pajak di situs resmi Furusato Nozei.

Produk-produk tersebut disamakan dengan besaran pajak dan bernilai lebih tinggi dari harga aslinya, namun dengan membeli produk yang ditawarkan masing-masing kota, mendorong masyarakat untuk memberikan kontribusi untuk pembangunan di daerah.

Referensi: National Tax Agency 給与所得者(従業員)の方へ

Cara Membayar Pajak di Jepang

Waktu

Pembayaran pajak memiliki batas waktu sesuai surat pemberitahuan pajak (納税通知書/nouzei tsuuchi-sho). Pembayaran yang melampaui masa tenggat akan dikenakan biaya tunggakan. Pemberitahuan keputusan pajak penduduk disampaikan sekitar bulan Mei-Juli setiap tahun, dan dikirimkan setiap kota kepada wajib pajak dan perusahaan tempat bekerja wajib pajak, bersama dengan slip pembayaran pajak (源泉徴収票) tersebut.

Lokasi Pembayaran

Pajak bisa disetorkan ke balai kota, loket kantor kotamadya, lembaga keuangan (bank), Bank Perkreditan, Kantor Pos, dan lain-lain. Anda bisa membawa slip pembayaran (noufusho/納付書) dan membayar di lokasi tersebut.

Metode Pembayaran

Transfer

Pembayaran langsung melalui e-Tax atau internet banking

Kartu Kredit via online

Tunai melalui mini market (konbini), loket pembayaran di bank, kantor pos, atau kantor pelayanan pajak)

Pembayaran bisa dilakukan dengan mendaftar metode debit langsung. Debit langsung memudahkan penyetoran karena pembayarannya dilakukan secara otomatis melalui penarikan dari rekening bank. Cara ini cukup praktis karena tidak perlu datang ke balai kota atau bank setiap kali jatuh tempo. Anda bisa menghubungi langsung ke bagian perpajakan di kantor pemerintah daerah setempat untuk mendapatkan informasi lebih jelas.

Ketika ingin meninggalkan Jepang, pastikan bahwa semua kewajiban di Jepang telah tertunaikan, termasuk di antaranya membayar pajak. Jangan sampai kepulanganmu masih harus berbuntut tagihan di kemudian hari.

Catatan

Anda akan mendapat surat peringatan apabila tidak melunasi pembayaran sampai batas waktu yang ditentukan. Apabila Anda menghiraukan peringatan tersebut, selain harus menerima biaya tunggakan, staf pajak akan menyita dana dan aset yang dimiliki secara paksa. Pastikan untuk melunasi kewajiban membayar pajak secara tepat waktu.